Seit über einem Jahr arbeitet Lyra eng mit verschiedenen Akteuren der Zahlungsbranche wie Visa, MasterCard, GIE CB, französischen Banken usw. zusammen. Aufbauend auf dieser Zusammenarbeit hat Lyra die 3DS 2.0 Akkreditierung erfolgreich bestanden und ist nun EMVCo, MasterCard und Visa zertifiziert.

Vor einem Monat haben wir mit Ihnen die wichtigen Informationen rund um die Implementierung von 3DS 2.0 ausgetauscht. Ziel war es, den Prozess so detailliert zu erklären, dass Sie die verschiedenen Aspekte besser verstehen konnten. Diesen Artikel lesen.

Zunächst wurde das neue Authentifizierungsprotokoll auf den 14. September 2019 festgelegt. Die europäischen Behörden haben es auf diesen Termin verschoben, um den an der Umsetzung beteiligten Parteien mehr Zeit zu geben.

Zunächst wurde das neue Authentifizierungsprotokoll auf den 14. September 2019 festgelegt. Die europäischen Behörden haben es auf diesen Termin verschoben, um den an der Umsetzung beteiligten Parteien mehr Zeit zu geben.

Als größte Herausforderung für 3D Secure 2 Händler gilt es, den Zahlungsprozess zu optimieren und sich gleichzeitig vor Betrug zu schützen. Dieses empfindliche Gleichgewicht muss mit 3D Secure 2 erreicht werden.

In diesem neuen Artikel teilen wir unser Wissen über dieses Protokoll und bieten Ihnen Ratschläge, wie Sie sich auf die Umstellung vorbereiten können.

Tipp Nr. 1: Stellen Sie sicher, dass Ihr Zahlungspartner 3DS 2.x zertifiziert ist.

Ihr Zahlungsdienstleister muss alle Zertifizierungen mit allen Systemen bis Mitte September bestanden haben..

Andernfalls:

- Ihr Partner könnte 3D Secure 1 systematisch auf Ihrer Zahlungsreise einsetzen.

- Die Rate Ihrer abgelehnten Zahlungen wird sich dadurch voraussichtlich erhöhen.

Sie sind mit einem anderen Zahlungspartner als Lyra verbunden:

Auf der Website der einzelnen Kartensysteme (Visa, MasterCard, etc.) können Sie sofort überprüfen, ob Ihr Anbieter zertifiziert ist:

- EMVCo Liste

- Visa Liste

- MasterCard Liste (3DS Server)

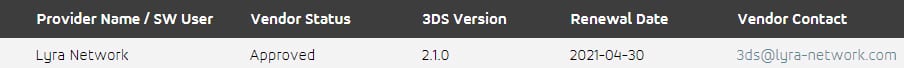

Sie sind bereits Kunde von Lyra:

Ihr Lyra-Zahlungsanbieter ist bereits heute EMVCo, MasterCard und Visa zertifiziert, was Ihnen den direkten Zugriff auf die verschiedenen Kartensysteme ermöglicht:

| EMVco | Visa | MasterCard |

|

|

Tipp Nr. 2: Erkundigen Sie sich bei Ihrem Zahlungspartner, ob für die Annahme von 3DS 2-Transaktionen eine Aktualisierung Ihrer Integration erforderlich ist.

Je nach Art der Integration sind technische Anpassungen auf Ihrer Merchant-Site mit 3DS 2.0 mitunter notwendig um diese kompatibel zu machen. Deshalb empfehlen wir Ihnen dringend, sich frühzeitig an Ihren Zahlungsdienstleister zu wenden, um die Kompatibilität Ihrer Integration mit 3DS 2.0 zu überprüfen. So können Sie alle eventuell notwendigen technischen Maßnahmen (Aktualisierung ihres Zahlungsmoduls, Entwicklung, etc.) vorhersehen und rechtzeitig umsetzen.

Wenn Sie bereits Kunde der Lyra sind:

Integrationstypen, die mit 3DS 2.0 kompatibel sind::

- Die Integration basiert auf einer Umleitung auf unsere Zahlungsseite (außer im SILENT-Modus).

- Ihre Integration basiert auf dem embedded API-Formular (REST API + JS Client für PayZen oder Lyra Collect)

- Oder die Integration nutzt ein PayZen-Zahlungsmodul für CMS (PrestaShop / Magento / WooCommerce etc.).

Diese Arten der Integration sind mit 3DS 2.0 voll kompatibel. Sie müssen infolgedessen mit aller Wahrscheinlichkeit keine Änderungen oder Aktualisierungen von Plugins erwarten.

Folgende Integrationsarten sind nicht kompatibel mit 3DS 2.0:

- Ihre Integration basiert auf unseren SOAP API Web Services: Diese Art der Integration ist nicht kompatibel mit 3DS 2.0. Sie müssen Ihre Integration aktualisieren.

- Ihre Integration basiert auf SILENT Redirect: Diese Art der Integration ist nicht kompatibel mit 3DS 2.0 und wird in 3DS 2.0 nicht mehr unterstützt. Sie müssen Ihre Integration am Beispiel des REST API + JS Clients ändern.

Tipp Nr. 3: Ausnahmen behandeln

Mit wenigen Ausnahmen werden folgende Transaktionstypen nicht durch das neue Authentifizierungsverfahren 3DS 2.0 erfasst.

Einerseits fallen einige Zahlungen nicht in den Anwendungsbereich der europäischen Richtlinie, die eine starke Authentifizierung vorschreibt, z.B:

- Manuelle oder vom Händler initiierte Zahlungen

- Ratenzahlungen bei 2 oder mehr Ratenzahlungen

- Abonnementzahlungen auf unbestimmte Zeit und/oder mit variablen Ratenplänen

Andererseits können, abhängig von den Zahlungsmerkmalen bestimmte Ausnahmen gelten. In jedem Fall trifft die emittierende Bank die endgültige Entscheidung ob sie eine Freistellung in Anspruch nimmt oder nicht. Die von der europäischen Richtlinie vorgesehenen Ausnahmen sind:

> Geringwertige Transaktionen: Der Issuer kann eine Freistellung für Beträge unter 30 € in Anspruch nehmen, sofern es weniger als 5 aufeinanderfolgende Zahlungen oder weniger als 100 € ohne Authentifizierung des Karteninhabers gibt.

> TRA (Transaction Risk Analysis): Betrugsrate, die auf globaler Ebene für den Issuer oder den Erwerber berechnet wird (Transaktionsrisiko-Analyse)

- Betrug < 0,13 % bei Zahlungen von weniger als 100 €.

- Betrug < 0,06 % bei Zahlungen von weniger als 250 €.

- Betrug < 0,01 % bei Zahlungen von weniger als 500 €.

- Wiederkehrende Zahlungen für denselben Begünstigten, gleiche Raten und eine Reihe bekannter Raten. Mit Ausnahme der ersten Zahlung, die einer obligatorischen starken Authentifizierung (Challenge-Mandat) für den Gesamtbetrag der Raten unterliegt.

> Die „Groupement des Cartes Bancaires“ hat eine besondere Variation der TRA-Freistellung für den französischen Markt eingeführt, nämlich das Low Risk Merchant Programm: Wenn ein Händler ein hohes Transaktionsvolumen und eine niedrige Betrugsrate aufweist, kann er seinen Erwerber bitten, ihn in eine spezielle CB-Liste aufzunehmen, die eine mögliche systematische Freistellung für Transaktionen unter 100 € ermöglicht.

Tipp Nr. 4: Genießen Sie die Vorteile des 3D Secure 2 und des Einfachen-Modus (Frictionless-Mode).

„Einfache“ Zahlungen sollen den Zahlungsprozess vereinfachen. Dabei wird der Käufer nicht aufgefordert, einen Authentifizierungscode einzugeben.

3D Secure 2 ermöglicht eine Authentifizierung des Karteninhabers ohne Interaktion mit dem Käufer. Nutzt der Käufer eine Zahlung mit 3D Secure 2, können zwei Fälle auftreten:

- Die Authentifizierung erfordert eine Interaktion mit dem Karteninhaber (z.B. einen Code, der auf der Bankseite eingegeben werden muss, in der Regel per SMS, der bald verboten sein wird, eine biometrische Authentifizierung, eine Authentifizierung über die Bankanwendung usw.).

- Die Authentifizierung erfolgt ohne Interaktion mit dem Karteninhaber, über die während der Authentifizierung übermittelten Daten (3DS-Methode + zusätzliche Felder an den Directory-Server übermittelt) kann der Issuer die mit der Transaktion verbundenen Risiken abschätzen und beschließen, den Käufer von der interaktiven Authentifizierung zu befreien (Challenge).

> Händler kann eine „Einfache Authentifizierung“ anfragen

Mit 3D Secure 2 können Händler ebenfalls ihren Wunsch nach einer einfachen Zahlung an den Kartenherausgeber äußern. Der Issuer ist jedoch für die Entscheidung verantwortlich. Er bestimmt ob er den Vorschlag auf der Grundlage der erhaltenen Daten annimmt oder nicht.

> Verständnis des Haftungswechsels

Im Rahmen von 3D Secure bedeutet der Haftungsausschluss, dass der Händler im Falle von Betrug keine Rückbuchungen akzeptiert. Sie werden dann von der ausstellenden Bank abgewickelt.

Zudem führt das neue Protokoll auch neue Regeln für den Haftungswechsel ein. Wenn der Händler eine reibungslose Zahlung verlangt und der Issuer diese gewährt, dann kommt es zu keinem Haftungsausschluss. Entsprechend bedeutet dies, dass der Händler dem Betrugsrisiko ausgesetzt ist.

> Verwendung eines Risikomanagement-Moduls

Eine weitere Neuerung in der Lyra Network-Lösung ist die Möglichkeit für den Händler, den Wunsch nach einer Einfachen Zahlung zu verlangen.

Dabei ermöglicht das Risikomanagement-Tool es dem Händler, riskante Transaktionen zu verwalten und Transaktionen zu identifizieren, welche im einfachen Modus durchgeführt werden sollen.

Damit bietet der 3D Secure 2 viele Vorteile. So hilft die Einfache Authentifizierung zum Beispiel, den Tunneleffekt zu reduzieren, die Konversionsrate zu verbessern und das Betrugsrisiko zu optimieren.

Abschließend

Wir hoffen Ihnen mit diesen Informationen geholfen und zusätzlich einen Überblick über die bevorstehende Umstellung im kommenden September 2019 gegeben zu haben, der Ihnen einen möglichst reibungslosen Übergang ermöglicht.

Zögern Sie nicht unser Team zu kontaktieren, wenn Sie Fragen zu diesem Thema haben. Gerne auch telefonisch unter: (+49)69 – 59 77 17 27.